Entspannt investieren lassen.

HAC bietet die Lösung für eine angstfreie und renditebringende Geldanlage, sodass Sie sich auf Ihr Business, Ihre Leidenschaft und Ihre Familie fokussieren können.

Lernen Sie die erste hanseatische, digitale Vermögensverwaltung jetzt kennen.

Zum HAC-Butler

Weniger Konflikte

Geld zählt zu den häufigsten Streitthema in Beziehungen und Familien. Das haben wir alle schon einmal erlebt. Delegieren Sie Ihre Geldanlage an HAC, um diese Konfliktquelle loszuwerden. Wir setzen uns mit Ihnen und Ihrer Familie an einen Tisch und finden Lösungen. Unsere Dienstleistung geht über die Geldanlage hinaus. Als Experten für die Nachlassplanung sowie Erbschafts- und Schenkungsangelegenheiten unterstützen wir Sie rundum.

Mehr Zeit

Es ist verlockend, seine Geldanlage selbst in die Hand zu nehmen. Zu Beginn macht es Spaß. Erfolge befriedigen das Ego. Weiß man einmal nicht weiter, weiß das Internet garantiert die Antwort. Mit steigendem Vermögen und fortschreitendem Alter bekommt Zeit jedoch einen anderen Stellenwert. Keine Sorge, wir übernehmen das Management Ihres hart erarbeiteten Vermögens für Sie. Nehmen Sie sich Zeit für Ihr Wesentliches.

Moderne Technik plus menschliche Betreuung

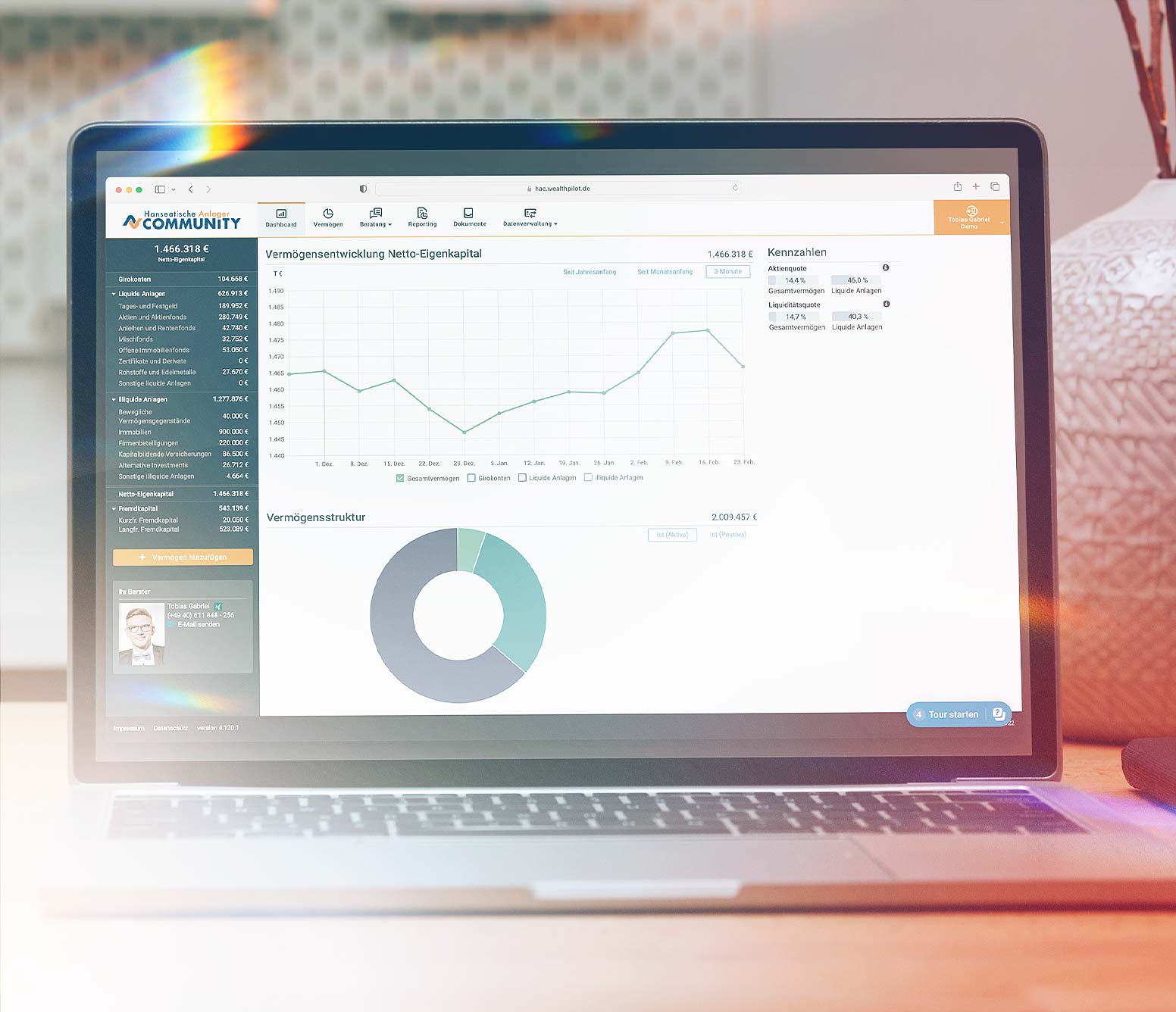

Mal ernsthaft, sollte man das Management seines hart erarbeiteten Vermögens einem Roboter überlassen? Wir glauben, das ist keine gute Idee. Stattdessen setzen wir bei der Vermögensverwaltung auf das Beste aus beiden Welten: Wir setzen auf modernste Techniken wie Machine Learning und künstliche Intelligenz beim Erarbeiten unserer Anlagestrategien. Auch Depoteröffnung und Onboarding laufen vollständig automatisiert ab. Aber wenn es um Ihre Bedürfnisse geht, verdienen Sie es, mit echten Menschen über Ihr Vermögen zu sprechen. Deshalb sind unsere hanseatischen Profis persönlich für Sie erreichbar, im Online-Termin, am Telefon und vor Ort.

Vielfach ausgezeichnet

Mehr als

25 Jahre Erfahrung

Mehr als

1.000 zufriedene Kunden

Starke Leistungen für Ihre Geldanlage von hanseatischen Profis im Herzen Hamburgs seit 1996.

Unsere Mandanten möchten, egal ob sie ein kleines oder großes, ein selbst erarbeitetes oder geerbtes Vermögen besitzen, dass wir es für sie schützen und ausbauen. Wir entwickeln für vermögende Privatkunden bereits seit 1996 Lösungen, um ihr Vermögen rundum zu versorgen. Wir wissen, wie Sie geeignete Anlagen so kombinieren und ausbalancieren, dass die Substanz Ihres Vermögens bewahrt wird und es gleichzeitig solide weiterwachsen kann. Dieses Wissen hat insbesondere in den großen Krisen Anfang der 2000er, 2008 und auch 2020 das Vermögen unserer Anleger erfolgreich geschützt. Seit unserer Gründung als Hanseatischer Aktien Club sind wir unseren Wurzeln treu geblieben. Noch heute bilden wir mit unseren Mandanten eine eingeschworene Community mit vielen Vorteilen über die Geldanlage hinaus. Dazu zählen Networking, Events, das hauseigene Anleger-Magazin und unser Vermögens-Cockpit zur Überwachung der eigenen Vermögenswerte. Diese Vorteile sind für unsere Mandanten kostenfrei.

HAC Vermögensverwaltung:

Wir legen entspannt für Sie an.

- Geldanlage zu 100 % delegieren

- Auswahl kostengünstiger ETFs und Wertpapiere

- Laufende Portfolioüberwachung

- Jederzeit und überall verfügbar via App und Browser

- Einmalanlagen und Sparpläne flexibel möglich

- Persönliche Betreuung von hanseatischen Profis

HAC QUANT-Fonds:

Sie legen selbst an mit unserem Best-Of.

- Ausgezeichnete Fonds-Strategien für verschiedene Risikobdugets

- Knapp 10 Jahre Track-Record mit nachgewiesenem Erfolg

- Krisenerprobte Anlagekonzepte für konservative Anleger

- Selbst Investieren mit Vermögensverwalter-Expertise ab 25 €

- Einfach über eigene Depotbank kaufen und zurücklehnen.

- HAC Quant STIFTUNGSFONDS (mehr dazu)

- HAC Quant RENDITEPLUS (mehr dazu)

- HAC Quant MEGATRENDS (mehr dazu)

- HAC Quant DIVIDENDENSTARS (mehr dazu)

Fondsinformationen und Charts:

Exklusive Mandanten-Vorteile

Für alle, die besser informiert sein wollen.

Kontakt & Beratung

Ihr persönliches Beratungsgespräch

Bei HAC haben Sie die Wahl, wie Sie mit uns in Kontakt treten möchten. Sie können entweder direkt über unser Online-Buchungssystem einen Termin mit einem unserer erfahrenen Berater buchen oder uns über das untenstehende Formular eine Nachricht zukommen lassen. Ansonsten erreichen Sie unser Service-Team auch telefonisch oder per E-Mail. In jedem Fall nehmen wir uns gerne Zeit für Sie.

Sie erreichen uns Montag bis Freitag zwischen 9:00 und 18 Uhr und natürlich auch nach Vereinbarung.

Telefon

040 - 611 84 80

Gerne können Sie uns eine E-Mail schreiben, oder das nebenstehende Kontaktformular nutzen. Wir werden uns zeitnah mit Ihnen in Verbindung setzen.

E-Mail

info@hac.de